目次

給料明細は、毎月の給与の内訳を詳細に示す重要な書類です。正しく理解することで、自身の収入や控除内容を把握し、将来の資産形成や生活設計に役立てることができます。本記事では、給料明細の各項目について詳しく解説し、手取り額の計算方法や社会保険料・税金の内訳、計算方法、負担割合についてもご紹介します。

簡易の給料内訳が分かるシミュレーションツールもあるので、参考までにお試しください。

さらに、文章だけでなく動画でも解説しています。給料明細のから何が引かれて「手取り」になるのか?そして所得税・住民税・社会保険料などの基本的なしくみについて解説。明細書で必ずチェックしておきたいポイントを、映像と音声で分かりやすく学べます。ぜひ記事とあわせてご覧ください。

給料明細の基本構成

- 勤怠情報

出勤日数や残業時間、有給取得など、給与計算のもとになる情報です。 - 支給項目

基本給や各種手当(役職・通勤・住宅・家族・資格など)が記載されます。 - 控除項目

健康保険・厚生年金・雇用保険・介護保険などの社会保険料、所得税・住民税などが引かれます。 - 差引支給額(手取り額)

支給額から各種控除を差し引いた、実際に受け取る金額です。

支給項目の詳細解説

- 基本給

- 給与の基本部分で、賞与や退職金の計算基準となります。

- 各種手当

- 役職手当: 管理職など特定の役職に就いている場合に支給されます。

- 家族手当: 扶養家族がいる場合に支給される手当です。

- 住宅手当: 住宅費用の補助として支給されます。

- 資格手当: 特定の資格を保持している場合に支給されます。

- 通勤手当: 通勤にかかる費用を補助するための手当です。

控除項目の詳細解説

給料からいろいろ引かれて、手取りが少なく感じたことはありませんか?これは、社会保険料や税金が差し引かれているからです。

「健康保険」「年金」「住民税」など、主な控除項目があります。

これらの社会保険料や税金を差し引いた後に残るお金が、いわゆる手取りになり、それを【可処分所得】とも言います。

覚え方としては、次のように表現されることがあります。

✅ 「しゃ・しゅ・しょ」を引いた額が手取り(可処分所得)!

しゃ=社会保険料(健康保険・厚生年金・雇用保険・介護保険など)

しゅ=住民税

しょ=所得税

この3つを差し引いた金額が、実際に生活費や貯蓄、投資などに使える「手取り額」となります。

手取り額の計算方法とシミュレーション

手取り額は、総支給額から各種控除を差し引いて計算します。社会保険や税金も簡易に計算されるのでお試しください。

※簡易的なシミュレーションの為、あくまで参考としてご使用ください。

年収から社会保険料と税金を計算するツール(2025年度簡易版)

結果(年間・月平均・会社負担)

・このツールは学習用の簡易計算です。社会保険は本来「標準報酬月額」で計算しますが、ここでは便宜上「年収×料率」で概算しています。

・住民税は所得割(10%)のみを計算し、均等割は0円として表示しています(=自治体により非課税となるケースを表現)。

・住民税の非課税・課税の基準は自治体によって異なります。必ずお住まいの自治体の公式情報で最新の基準をご確認ください。

・住民税は前年の所得に基づいて決定されるため、本結果の住民税は翌年度分の目安です。

・所得税・住民税は単身でその他の所得控除がない前提の近似です。各ご家庭の控除・手当・保険料率で実額は変わります。

社会保険料の計算方法と負担割合

社会保険料は給与明細で大きな割合を占める重要な控除項目です。それぞれの保険料率、計算方法、労使割合の仕組みを以下に詳しく解説します。

✅ 健康保険料(協会けんぽの場合)の詳細解説

● 保険料率は都道府県で異なる

協会けんぽ(全国健康保険協会)の健康保険料率は、都道府県ごとに異なります。

たとえば、令和6年度(2024年3月分〜)の保険料率は以下のようになっています。

- 東京都:9.98%

- 大阪府:10.04%

- 秋田県:9.50% など

このように地域差がある理由は、地域ごとの医療費水準の違いや加入者の年齢構成、医療利用の傾向などに基づいて保険料率が算出されているためです。

🔗 出典:全国健康保険協会(協会けんぽ)

https://www.kyoukaikenpo.or.jp/

● 「特定保険料率」と「基本保険料率」

健康保険料率は、実は次の2つで構成されています。

- 基本保険料率:主に医療給付に充てられる保険料部分

- 特定保険料率:高齢者医療制度への支援や出産育児一時金などに充てられる部分

この2つを合計したものが、一般的に私たちが目にする**「健康保険料率(一般保険料率)」**として表示されています。

たとえば東京都では、基本保険料率7.57%+特定保険料率2.41%=合計9.98%です(2025年度)。

● 計算方法:標準報酬月額に基づく

保険料の計算は、実際の給与ではなく「標準報酬月額」と呼ばれる基準額をもとに行われます。これは月の給与を一定の幅(等級)で区切ったもので、端数処理を防ぐための仕組みです。

標準報酬月額は 4月~6月の給与平均で毎年7月に決定され、9月から1年間適用されます。昇給や降給などがあった場合は「随時改定」によって途中で変更されることもあります

例)標準報酬月額が30万円の場合(東京都・令和6年度)

- 30万円 × 9.98% = 29,940円

- このうち、労使折半(ろうしせっぱん)により

- 従業員の負担:14,970円

- 事業主の負担:14,970円

● 介護保険料も一緒に引かれることがある

40歳以上65歳未満の人は、介護保険第2号被保険者として、健康保険料とは別に介護保険料も負担します。

この介護保険料率は全国一律で、令和6年度は1.59%となっています。

ただし、介護保険料も健康保険料と同様に労使折半で徴収され、給与からまとめて天引きされます。

✅ まとめ

- 健康保険料率は都道府県ごとに異なり、医療費水準などが影響している

- 「基本保険料率」と「特定保険料率」の合計が健康保険料率

- 40歳以上は介護保険料も上乗せされる(全国一律1.59%)

- すべて標準報酬月額をもとに計算され、労使折半で負担される

✅ 厚生年金保険料の詳細解説

● 厚生年金とは?

厚生年金保険は、会社員や公務員などが加入する年金制度で、将来の老齢年金(いわゆる年金)をはじめ、障害年金や遺族年金などもカバーする重要な社会保険制度です。

● 保険料率と労使折半

厚生年金保険料は、**所得に対して18.3%の保険料率が適用されます(令和6年度現在)。

この保険料は労働者と事業主で半分ずつ(労使折半)**負担する仕組みです。

- 労働者負担:9.15%

- 事業主負担:9.15%

この割合は全国で一律に設定されており、地域差はありません。

● 計算方法:標準報酬月額と標準賞与額

厚生年金保険料の計算は、以下2つの合計で行われます。

🟦 ① 標準報酬月額(毎月の給与)に対する保険料

毎月の給料(基本給+手当など)をもとに、「標準報酬月額」と呼ばれる等級区分に当てはめて計算されます。

この標準報酬月額は、毎年4月・5月・6月の給与の平均額から決定され、9月分の保険料(10月納付)から翌年8月まで適用されます。

これを「定時決定」と呼び、原則として年1回行われます。

🔄 例外として、昇給・降給などで給与が大きく変動した場合は、「随時改定」により途中で標準報酬月額が変更されることもあります。

🟦 ② 標準賞与額(ボーナス)に対する保険料

ボーナス(賞与)については、**実際に支給された金額(端数切捨て)**をもとに「標準賞与額」が設定され、保険料が計算されます。

ただし、厚生年金の標準賞与額には1回の支給につき150万円までという上限が設けられており、それを超える部分には保険料がかかりません。

(たとえば180万円の賞与を受け取っても、保険料計算の対象は150万円まで)

【計算例】標準報酬月額30万円の場合

- 30万円 × 18.3% = 54,900円

→ 労働者・事業主それぞれ 27,450円ずつ負担

【賞与時】賞与60万円を受け取った場合

- 60万円 × 18.3% = 109,800円

→ 労働者・事業主それぞれ 54,900円ずつ負担

※ただし、標準賞与額には**上限(1回150万円)**があるため、高額なボーナスでも保険料には上限があります。

● 保険料を払えば将来年金を受け取れる

厚生年金に加入し、保険料を納めることで、将来は老齢厚生年金として年金を受け取ることができます。

また、万一の事故や病気の際は障害厚生年金、死亡時は遺族厚生年金が遺族に支給されます。

● 今は非課税、将来は課税対象になる

支払った厚生年金保険料は、所得控除の対象となるため、今は税金がかかりません。

しかし、65歳以降に受け取る老齢厚生年金は「雑所得」として課税対象になります(一定額を超える場合)。

※老齢厚生年金の受給は65よりも早めることはできますが、早めた分は割安で支給されます。

つまり、今は非課税でも、将来は課税される仕組みであることを理解しておきましょう。

まとめ

- 保険料率は18.3%(労使折半で各9.15%)

- 標準報酬月額・標準賞与額をもとに保険料を計算

- 将来は老齢・障害・遺族年金として支給される

- 今は非課税だが、将来の年金受取時には課税対象となることもある

日本年金機構(公式)

保険料率や標準報酬月額・賞与額の詳細、制度概要などが掲載されています。

- 🔗 厚生年金保険の保険料額表(日本年金機構)

(保険料率と月額ごとの保険料が一覧で確認できます) - 🔗 厚生年金保険制度のご案内(日本年金機構)

(制度そのものの解説ページ)

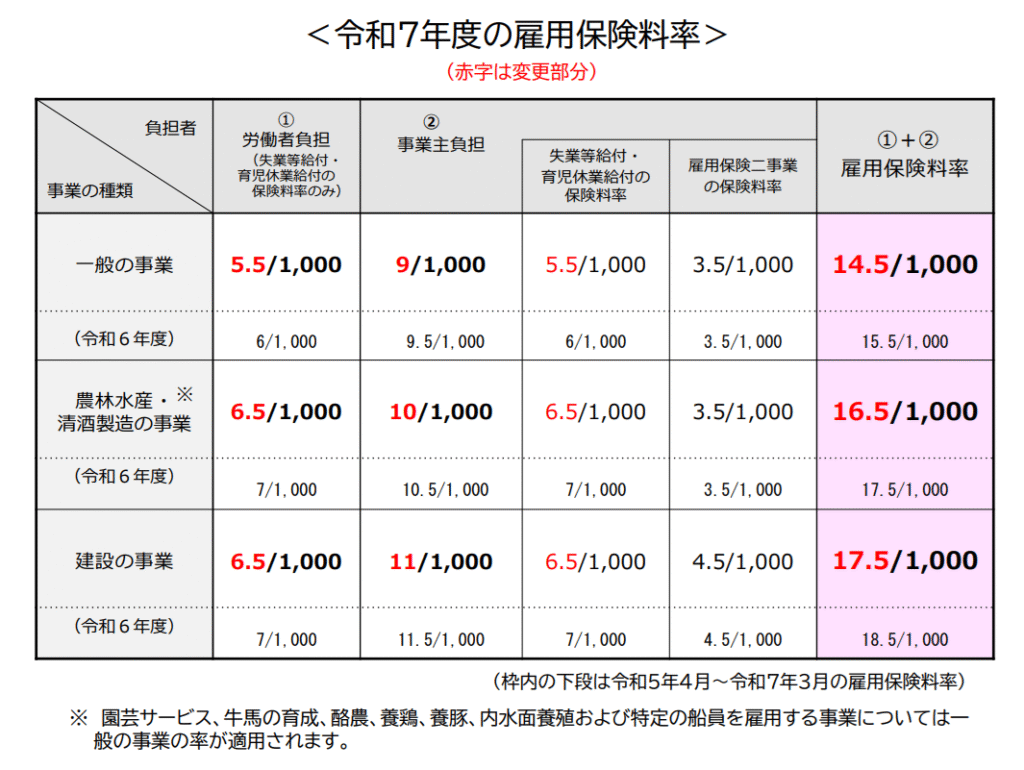

✅ 雇用保険料の詳細解説

● 雇用保険とは?

雇用保険は、失業したときや育児・介護休業中の所得保障を行うための制度です。

会社に雇われて働いている人の多くが対象となり、失業給付(基本手当)や育児休業給付、教育訓練給付など、さまざまな支援制度に活用されます。

● 保険料率と負担の仕組み(労使折半ではない)

雇用保険料は、労働者と事業主の双方が負担しますが、健康保険や厚生年金と異なり、労使折半ではありません。

✅ 特に「事業主」の負担のほうが多くなっている点が特徴です。

雇用保険料には以下の構成があります。

- 失業等給付・育児休業給付のための保険料

- 雇用保険二事業(助成金制度や職業訓練など)に充てられる保険料※事業主のみ負担

● 令和7年度の保険料率(一般の事業の場合)

| 区分 | 料率 | 内容 |

|---|---|---|

| 労働者負担 | 0.55%(5.5/1,000) | 失業等給付・育児休業給付 |

| 事業主負担 | 0.90%(9/1,000) | うち3.5/1,000が雇用保険二事業 |

| 合計 | 1.45%(14.5/1,000) | 総保険料率(会社が納付) |

※この料率は「一般の事業」の場合であり、「建設業」「農林水産業」などでは異なる料率が適用されます。

● 雇用保険二事業とは?

事業主が負担する0.9%のうち、**0.35%(3.5/1,000)は「雇用保険二事業」**と呼ばれる事業に使われます。

この二事業には以下のような内容が含まれます。

- 中小企業向けの助成金制度

- 雇用調整助成金

- 職業訓練・再就職支援制度

- 若者・高齢者の雇用促進支援 など

📌 この部分は 事業主のみの負担 であり、労働者からは徴収されません。

● 計算方法:賃金総額 × 保険料率

雇用保険料の計算対象となる金額は、「賃金総額」です。

これは基本給だけでなく、残業代・通勤手当・賞与などほぼすべての支給額が対象になります。

【計算例】月給30万円の場合(一般の事業)

- 労働者負担分:30万円 × 0.55% = 1,650円

- 事業主負担分:30万円 × 0.90% = 2,700円

- 合計納付額 :4,350円

まとめ

- 雇用保険は失業・育児・介護・教育など多様な支援制度の財源

- 健康保険や年金と違い、労使折半ではなく、事業主の負担が大きい

- 保険料は賃金総額に保険料率をかけて計算

- 一般の事業では、労働者0.55%+事業主0.90%=合計1.45%(令和7年度)

- 「雇用保険二事業」は事業主だけが負担し、助成金や職業訓練などに使われる

✅ 介護保険料の詳細解説

● 介護保険とは?

介護保険は、高齢になって介護が必要になったときの生活を支えるための公的保険制度です。

保険料は40歳以上の国民が支払う仕組みで、将来の在宅介護や施設サービスの財源になります。

介護保険制度は、以下の2つの区分に分かれています。

| 区分 | 対象者 | 保険料の徴収方法 |

|---|---|---|

| 第1号被保険者 | 65歳以上 | 市区町村が年金から天引きまたは納付書で徴収 |

| 第2号被保険者 | 40歳以上65歳未満の健康保険加入者 | 健康保険料と一緒に給与から天引き |

この記事では、主に会社員などが該当する「第2号被保険者」としての介護保険料について解説します。

● 対象者と条件(第2号被保険者)

介護保険料を給与から支払うのは、以下のすべてに該当する人です。

- 40歳以上65歳未満

- 健康保険(協会けんぽ、組合健保など)に加入している

※65歳の誕生月を迎えると「第1号被保険者」に移行し、保険料の徴収方法が変わります。

● 保険料率と負担方法

介護保険料率は、全国一律で設定されています。

- 令和6年度の介護保険料率:1.59%

- この保険料は、労使折半で負担されます(健康保険料と同様の仕組み)

| 項目 | 率 | 備考 |

|---|---|---|

| 労働者の負担 | 0.795% | 給与から天引き |

| 事業主の負担 | 0.795% | 会社が負担 |

| 合計 | 1.59% | 健康保険料とまとめて納付される |

この介護保険料は、健康保険料とは別枠で計算されますが、給与明細上はまとめて「健康保険料」に含まれることが多いです。

● 計算方法:標準報酬月額に基づく

介護保険料も、他の社会保険と同様に「標準報酬月額」をもとに計算されます。

【計算例】標準報酬月額30万円の場合

- 30万円 × 1.59% = 4,770円

- 労使折半 → 従業員:2,385円、事業主:2,385円

※この金額は、健康保険料と同時に引かれるため、給与明細では一体的に表示されるケースが多いです。

● 介護保険料で受けられるサービスは?

将来、介護が必要になった際に、次のようなサービスを受けることができます(要介護認定が必要です)

- 訪問介護(ホームヘルプ)

- デイサービス(通所介護)

- 特別養護老人ホームへの入所

- ケアマネジャーによるケアプラン作成 など

これらのサービスは、自己負担1〜3割で利用できます(収入に応じて変動)

● 65歳以降はどうなる?

65歳になると、第2号被保険者から第1号被保険者へと切り替わります。

保険料は健康保険とは分離され、**年金からの天引き(特別徴収)**や、**納付書での支払い(普通徴収)**に切り替わります。

まとめ

- 介護保険料は40歳以上65歳未満の健康保険加入者が対象

- 保険料率は全国一律1.59%(労使折半)

- 健康保険料と一緒に給与から天引きされる

- 将来は介護サービス(訪問・施設・ケアプラン等)の財源となる

- 65歳になると徴収方法が変わる(市町村による個別徴収)

🔗 参照リンク

- 全国健康保険協会(協会けんぽ)

https://www.kyoukaikenpo.or.jp/ - 厚生労働省「介護保険制度」

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/hukushi_kaigo/kaigo_koureisha/

所得税と住民税の仕組みと計算方法

次は引かれる税金についての説明です。給料から引かれる「所得税」と「住民税」、どう違うのか、どう計算されているのか疑問に思ったことはありませんか?

実はこの2つは、課税のタイミングや税率の仕組みがまったく異なります。ここからは、両者の違いや計算方法をわかりやすく解説します。

仕組みを知れば、自分の手取り額の理由がよくわかりますよ。

✅ 所得税の仕組みと計算方法

● 所得税とは?

所得税は、個人の所得(=もうけ)に対して課される国税です。

1年間(1月1日〜12月31日)の所得をもとに、その人の収入額や生活状況に応じて計算され、**所得が多い人ほど税率が高くなる「累進課税制度」**が採用されています。

ちなみに、月々の給与から引かれている所得税は、あくまで「見込みの税額(源泉徴収)」であり、最終的な税額ではありません。

そのため、会社は年末に「年末調整」という手続きを行い、1年間の正確な所得や控除額をもとに税金を再計算します。

結果として、引かれすぎていれば還付(戻る)、足りなければ追加徴収が行われるという流れです。

● 所得税の計算方法の流れ

所得税は、次のようなステップで計算されます。

- 「収入」から必要経費や給与所得控除を引いて「所得」を出す

- 所得から各種「所得控除」を差し引いて「課税所得」を算出する

- 課税所得に税率をかけて税額を計算する

- 必要に応じて「税額控除(後述)」を差し引いて、最終的な納税額が決まる

※これは1年間の「収入」を元にする計算となります。1年間の「収入」が確定していない状態では、あくまで見込みとなります。

● 課税所得の求め方

まず、「収入」と「所得」は別のものです。

たとえば給与収入の場合、実際の年収から「給与所得控除」という見なし経費が自動的に引かれた金額が「給与所得」になります。

さらにこの給与所得から、**社会保険料控除・基礎控除・扶養控除・配偶者控除などの「所得控除」を引いた金額が、いわゆる「課税所得」**です。

✅ この課税所得をもとに、税率表にしたがって所得税が決定されます。

● 所得税の税額の計算(税率表の活用)

課税所得が確定したら、次に税率表に基づいて計算します。

税率は5%〜45%の7段階で、課税所得が高くなるほど税率も高くなります。

具体的な税率表は以下をご覧ください。

税率表(2025年時点)

| 課税所得額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例:年収400万円の会社員(扶養親族1人、配偶者なし)の場合

※令和7年の税制改正を反映した額となってます

ステップ 計算内容

① 給与収入:400万円

② 給与所得控除:124万円

400万円 ー 124万円 → 給与所得 276万円

③ 所得控除

・社会保険料控除:約60万円(目安:年収の15%程度)

・基礎控除:58万円

・扶養控除(一般扶養:16歳以上の子1人):38万円

→ 合計:156万円

④ 課税所得 276万円 − 156万円 = 120万円

※この金額を上記表参照で計算する

⑤ 所得税の計算 120万円 × 5% (5%なので控除額なし)= 60,000円

⑥ 所得税額(税額控除なしの場合) 60,000円

※この金額が年間の所得税となる

補足

「住宅ローン控除」などの税額控除がある場合は、上記の60,000円からさらに差し引かれます。基本的には所得税は月々に引かれているので、税額控除が適用される場合は年末に還付されることが多いです(一部、自己で確定申告の場合は、確定申告後の3月~4月に還付)

年収400万円でも、扶養家族がいれば課税所得は120万円程度まで下がる可能性があります。税率5%が適用されるため、実際の所得税額は比較的低く抑えられます。配偶者がいる場合は「配偶者控除」または「配偶者特別控除」が追加され、さらに税額が下がります。

● 補足:税額控除によって減税・還付される場合もある

課税所得に税率をかけて出した税額(=算出税額)から、さらに差し引ける制度があります。

それが「税額控除」です。

税額控除は、税額から直接引くことができるため、控除の効果が非常に大きいのが特徴です。

主な例

- 住宅ローン控除

- 配当控除

- 扶養控除対象の特定支出控除(条件あり)

税額控除によって、すでに納めた税金が戻ってくる(還付)ケースも多くあります。

✅ 住民税の仕組みと計算方法

● 住民税とは?

住民税は、都道府県や市区町村といった地方自治体に納める税金です。

「地方税」とも呼ばれ、前年の所得をもとに計算され、翌年6月から1年間(6月~翌年5月)かけて徴収されます。

● 所得税と住民税はどう違う?

| 項目 | 所得税 | 住民税 |

|---|---|---|

| 課税されるタイミング | 収入が発生した年 | 翌年 |

| 税率の仕組み | 累進課税(5〜45%) | 一律課税(基本10%) |

| 控除の内容 | 国の制度に基づく | 地方ごとに差がある |

| 計算方法 | 課税所得に税率を掛け、税額控除などを差し引く | 所得割+均等割の合計 |

特に重要なのは、住民税は所得税とは違う計算方法・控除内容で算出されるという点です。

● 住民税の構成:所得割と均等割

住民税は、大きく以下の2つで構成されています。

① 所得割(=所得に応じた部分)

- 前年の課税所得に対して、一律 10% 課税されます。

- 市区町村民税:6%

- 都道府県民税:4%

- 所得税のような累進課税ではなく、一律10%の比例課税です。

② 均等割(=所得に関係なく定額で課税される部分)

- 誰でも一定額を負担する「人頭税」のようなものです。

- 標準税額は

- 市区町村民税:3,000円

- 都道府県民税:1,000円

- 森林環境税(国税):1,000円

- 合計:標準で5,000円/年

ただし、自治体によって金額が異なる場合があるため、詳細は各市区町村のホームページで確認が必要です。

● 控除額も違う!基礎控除に注意

住民税にも「所得控除」がありますが、所得税と同じではありません。

最も基本となる**「基礎控除」**についても、以下のように異なります。

| 控除の種類 | 所得税 | 住民税 |

|---|---|---|

| 基礎控除額 | 48万円 税制改正後は58万円(※) | 43万円(※) |

※住民税の基礎控除額は、合計所得金額が2,400万円以下の場合に43万円。それ以上の高所得者は段階的に減額されます。

※令和7年の税制改正により、所得税の基礎控除が最低58万円となります。住民税においての変更は今のところ確認できていない為、既存の43万円としています。

● 住民税の計算例(課税所得200万円・均等割5,000円だった場合)

- 所得割:200万円 × 10% = 20万円

- 均等割:5,000円(標準)

- 合計住民税:205,000円/年

✅ 実際には控除額や非課税条件により税額は変動します。

● どこで確認できる?

住民税の控除内容や均等割額、非課税条件は、自治体によって異なる場合があります。

そのため、自分の住んでいる市区町村のホームページで確認することが重要です。

🔗 例

「○○市 住民税 控除」「△△町 住民税 均等割」などで検索すると、詳細な一覧ページが出てきます。

まとめ

- 自治体によって均等割や非課税の条件が違うため、自分の地域のHPで確認が必要

- 住民税は前年の所得に対して翌年に課税される地方税

- 「所得割(10%)」と「均等割(定額)」で構成されている

- 所得税と控除内容が異なるため、課税所得や税額が一致しないことに注意

住民税の補足

住民税には一定の所得以下の人は非課税になる場合があります。

たとえば、単身者で年収が100万円以下程度であれば、住民税が全額非課税になるケースもあります。

また、少し超える程度なら、均等割(年約5,000円)だけが課税されることもあります。

ただし、非課税となる基準や均等割の金額は自治体ごとに異なるため、詳しくは自分の住んでいる市区町村のホームページで確認しましょう。

税制改正の影響と注意点

令和7年(2025年)の税制改正により、給与所得控除は最低額が65万円になります。

この改正は令和7年分の所得から適用されるため、住民税には令和8年度(2026年6月以降の課税)から反映されます。

なお、住民税の基礎控除(43万円)については、現時点で変更の発表はありません。

そのため、所得税と住民税では控除額が異なる点に注意が必要です。

参照・計算に役立つ公式リンク集

- 全国健康保険協会(協会けんぽ)保険料率一覧

https://www.kyoukaikenpo.or.jp/ - 日本年金機構 厚生年金保険料表

https://www.nenkin.go.jp/ - 厚生労働省 雇用保険料率

https://www.mhlw.go.jp/ - 東京都住民税シミュレーター

https://www.tax.metro.tokyo.lg.jp/kazei/simulation.html